四川省地貌东西差异大,地形复杂多样,位于中国地势三大阶梯中的第一级青藏高原和第二级长江中下游平原的过渡地带,高差悬殊,地势呈西高东低的特点

四川省地貌东西差异大,地形复杂多样,位于中国地势三大阶梯中的第一级青藏高原和第二级长江中下游平原的过渡地带,高差悬殊,地势呈西高东低的特点。

2018年,四川省常住人口达到8,341万人,全省实现地区生产总值(GDP)4.07万亿元。

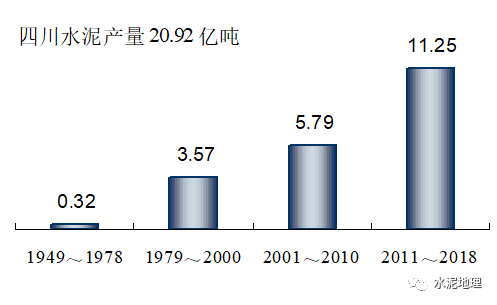

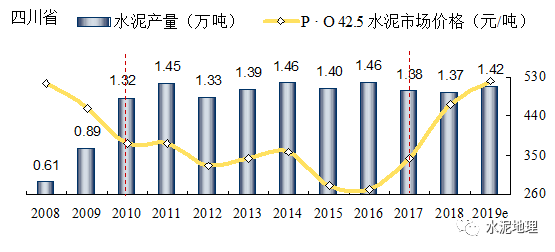

四川省是水泥产量大省,1949~2018年,合计生产水泥20.92亿吨。排名一直位于全国前10。2011年以来,排名更是提前到3~5位;

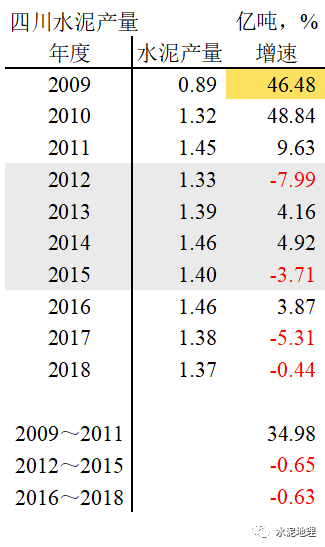

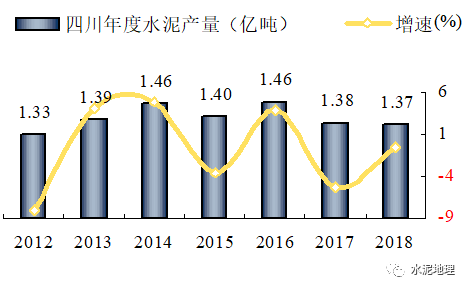

2008年5.12大地震,四川加快灾后重建,是水泥需求增长最快时期,2010年水泥产量超过1亿吨,而后年水泥产量持续稳定在1.4亿吨上下。2018四川民俗故事、2019年水泥产量均位于全国前3四川民俗故事。

在全国产量前10省份中,2012年以来四川排名一直在稳定在前5行列;2016年是高点,1.46亿吨;2018年更是前移至第3位;2019年可以稳在第3。

四川产量规模排名前移,产量波动幅度小,正负均在10%之内,大大低于产量规模前10的其他省区。

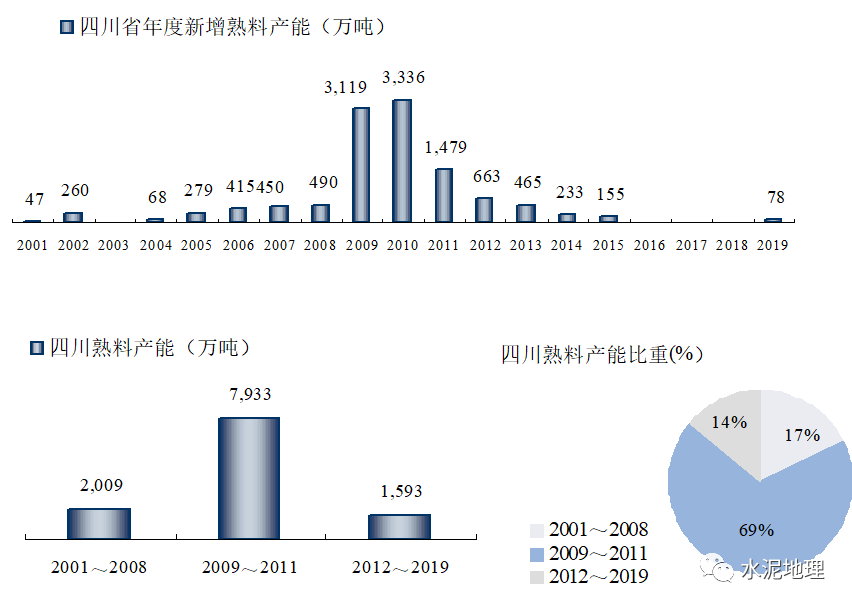

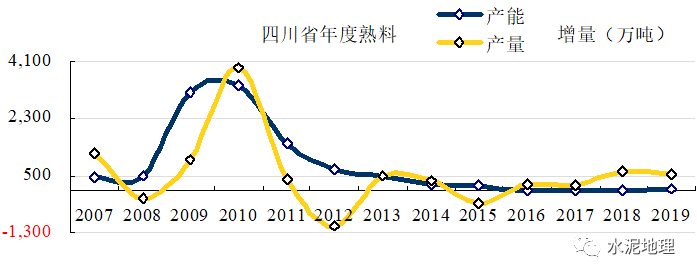

四川第一条1500 t/d 新型干法水泥生产线年。而后新型干法水泥发展速度不快。2008年5.12大地震,新型干法水泥建设速度如雨后春笋,快速增长。2009、2010年是建设高峰,期间建设61条线万吨,占到四川全部熟料产能的56%,投放过于集中四川民俗故事,埋下了伏笔四川是哪个川。

四川省的供给增长大于需求增长,2008、2012、2015年需求三度出现负增长。2009、2010年的产能爆发性增长,大大恶化了2011、2012年的供需关系,而后一直在消化、平抑过剩产能。

2016~2019年仅投产一条2500 t/d线,期间需求有所恢复,加之实施错峰生产,供需情况出现好转。

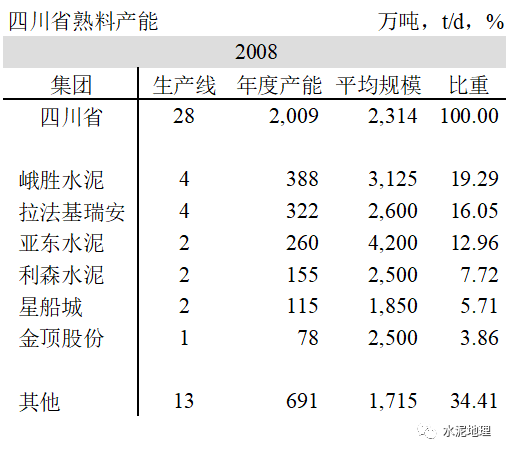

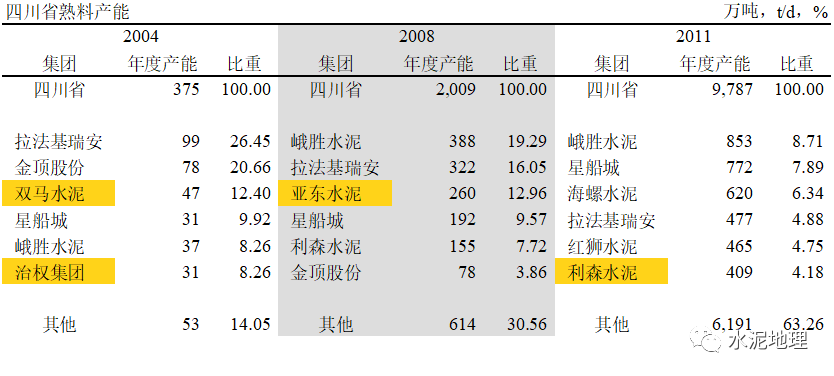

拉法基是四川省最早进入的外来者。随后,利森、亚泥、海螺、华新、红狮四川是哪个川、台泥、相继进入,本地企业金顶、双马、峨胜、星船城也有表现。

2002年,拉法基耗巨资在成都都江堰建设高标准3200 t./d 生产线,在成都市场上向金顶、双马挑战,开启成都市场3家鼎立局面。

金顶、双马是四川早期地方王牌企业,以湿法窑为主,产能大于拉法基,但拉法基为全套新型干法水泥生产引进装备,志在必夺。

2004年,四川仅有8条新型干法生产线万吨,市场产品主要是湿法窑、立窑企业的厂家生产,发展新型干法水泥有巨大空间。

浙江民企利森在广安、绵阳投下2条2500 t/d 线条熟料生产线万吨,新型干法水泥开始主导市场,但集中度偏低。

峨胜,审时度势、抢占时机,5.12大地震后一鼓作气,在峨眉山一地再投3条5000 t/d 线,产能继续保持领先;

星船城,主业钢铁,抓住水泥向好形势,将同业在攀枝花、宜宾3条线并入囊中,产能迅速扩大,在内江、巴中、宜宾、凉山、攀枝花五地拥有7条线万吨,产能跃升至第二;

两家都为地方民营企业,一个是大规模基地,产能集中、完全新建;一个是分布布局,新建、收购并举,走出不一样的发展模式;

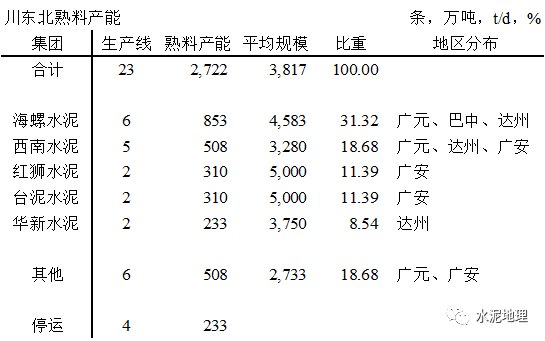

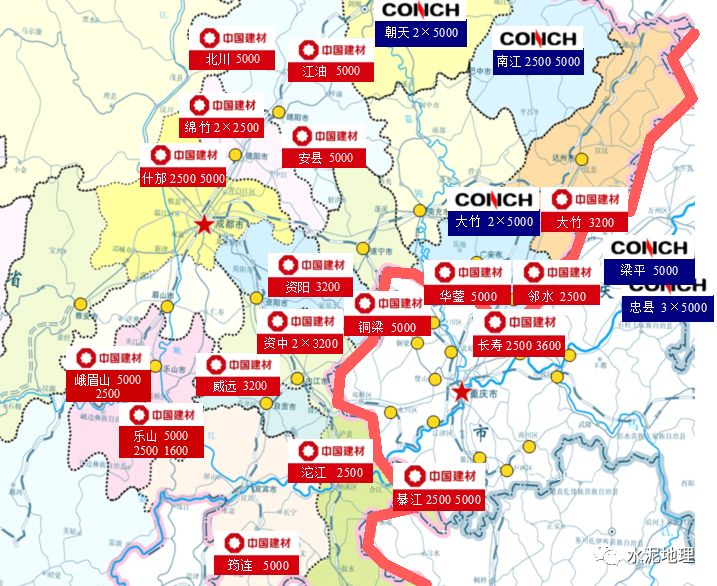

海螺、红狮、华新、中联,相继入川,海螺布局川东北达州、广元,投下 4条5000 t/d 线;红狮在绵阳、广安、宜宾三处单点扎营;中联在绵阳;华新在达州;

大企业进入,新型干法水泥市场主导,但集中度低。海螺入川晚了一步,新投产能集中在川东北地区,未在主市场有一席之地;红狮采用5000 t/d线分布布局;中联、华新集中在一地。

2011年,最大斩获者是峨胜,继续加大对成都市场占有率;其他新进入企业都在成都外围跑马圈地,对成都主市场影响不大。

这一期间,是市场新增产能的爆发期,新增73条线条熟料生产线万吨,生产线 t/d。当年熟料产量8,845万吨,水泥产量14,501万吨,供大于求现象显现。

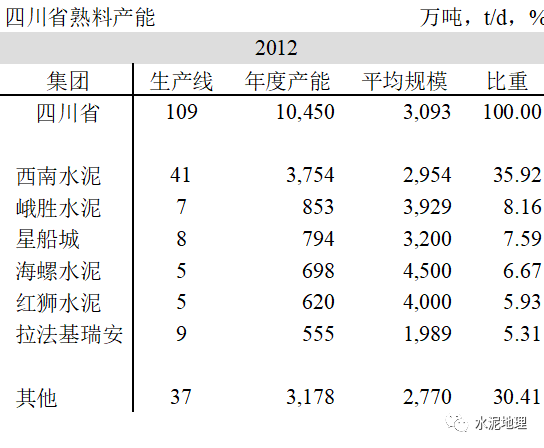

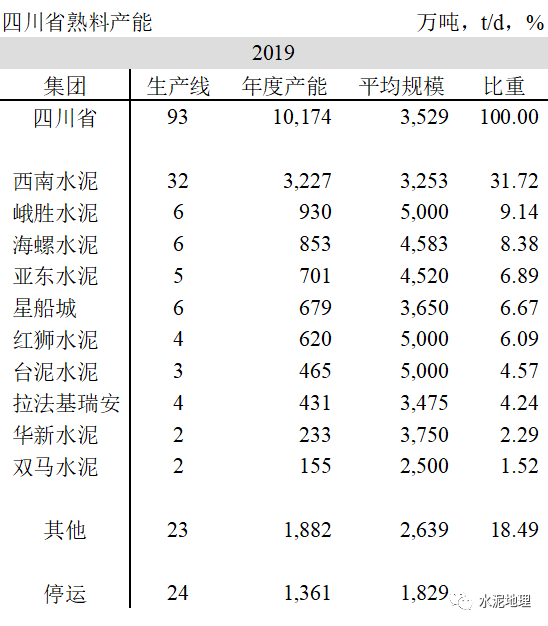

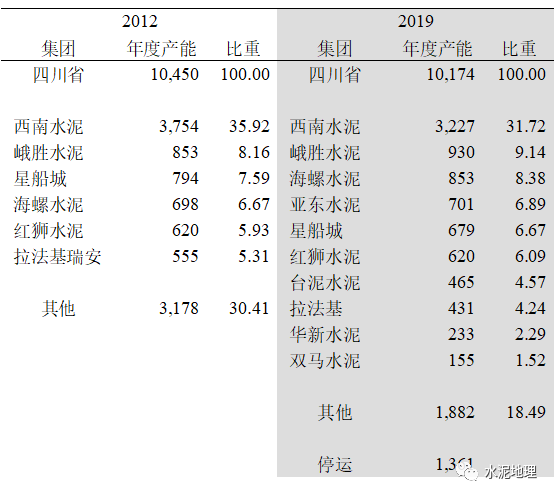

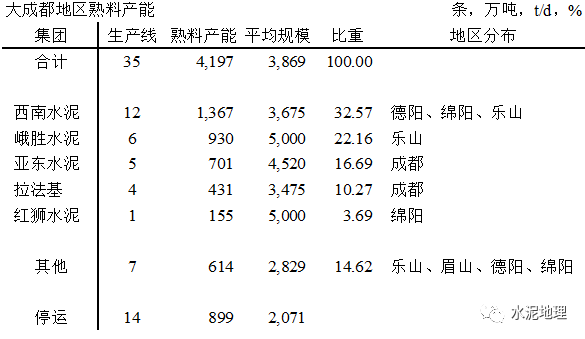

中国建材组建西南水泥,在西南地区进行大规模市场整合,四川省整合规模最大,收购41条线%,根本改变了四川市场格局,形成一家独大局面。熟料产能分布在13个州市。

合计109条熟料生产线万吨四川省的得名,较上年熟料、水泥产量均下降1,000多万吨,市场供需关系进一步趋紧。

2012年市场快速下行,新增产能放慢了步伐,期间新投8条线万吨,峨胜、海螺、亚泥、拉法基各有一条新线条成本高、运营困难生产线%, 西南水泥继续保持一家独大局面。

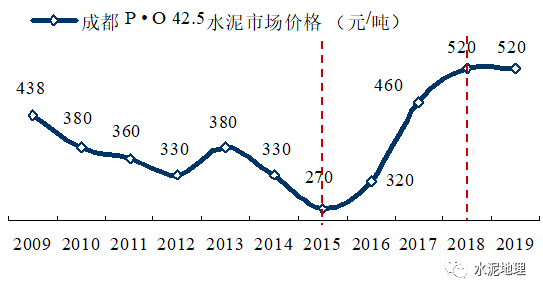

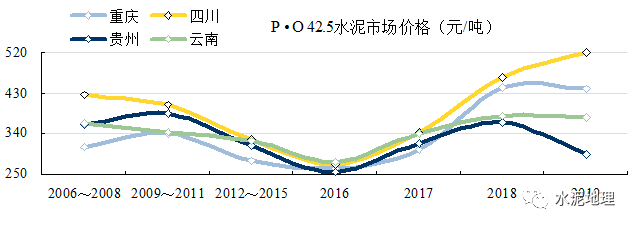

由于2010、2011年新增产能急剧放大,供需关系发生变化四川是哪个川,加之2012年以来需求下行,水泥价格持续多年在下行通道中,2015年更是跌破300元/吨关卡。

2016年需求回暖,国家推动错峰生产,需求、供给端双管齐下,供需关系改善,价格大幅反弹,价格位于全国前列。

2012年,需求增长迅速回落,供给持续高位释放,供需关系急转直下,市场受压,高负债企业难以应对,西南水泥进入,进行大面积收购、整合市场;

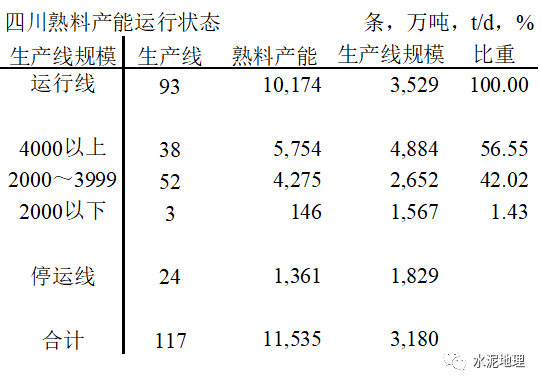

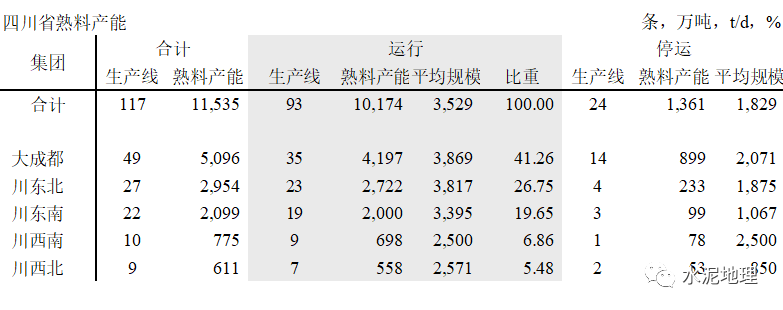

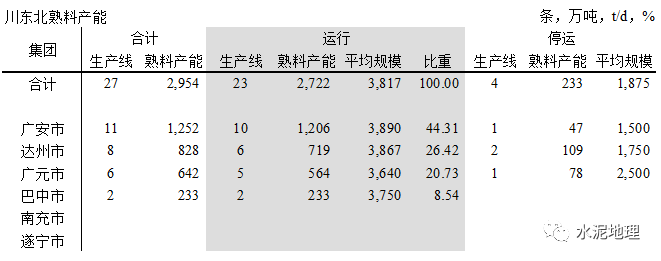

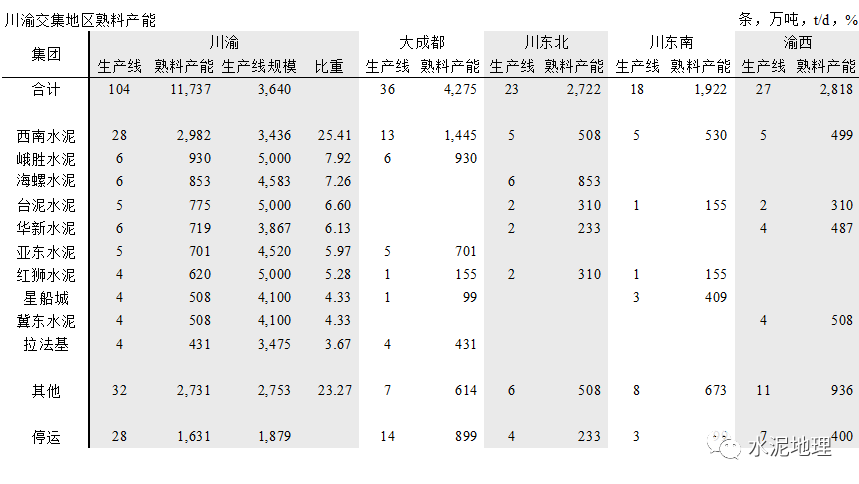

四川省幅员辽阔,划分为18个省辖市3个州,目前在线条生产线万吨,生产线 t/d;停运线万吨。四川省既有相对独立的区域市场,也有流动性较强的区域市场,流动性大于独立性。四川省划分为大成都、川东北、川东南、川西南、川西北5个区域市场,大成都是核心市场,其他4个市场在其周边。

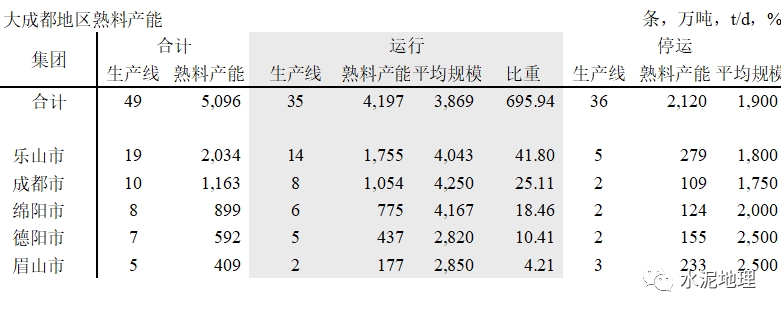

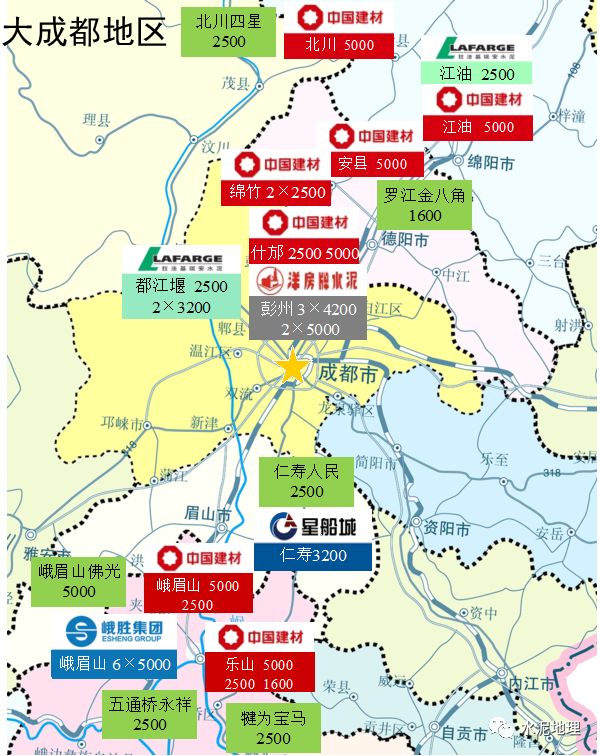

成都是核心市场,成都四川省的得名、眉山缺口水泥,成都缺口最大,1,500万吨;乐山、德阳、绵阳水泥输出地区四川省的得名。乐山水泥生产能力3,500万吨,本地水泥消费量600万吨,本地产销平衡率不到20%,成都是主要输出目的地。

大成都地区总体供给大于需求,产销平衡率77%,但分布不均。成都缺口,成都南北都有过剩,尤其南部乐山。

逆江而上亚泥,位于成都北部彭州,地理位置优越,新建为主,建设3条国际一流装备生产线,再收购兰丰,后来居上,产能规模大大超过拉法基。

峨胜,位于成都以南乐山,2007~2010年4年上了5条5000 t/d 线 t/d 环保线收官,成为四川省最大单点水泥生产基地。峨胜具石灰石资源四川民俗故事、生产线规模、多目标市场优势,水泥制造成本较周边地区企业有明显优势。

西南水泥产能遍布成都周边,尤以北部德绵地区产能最大,7条线万吨产能四川是哪个川。德绵位置十分重要,一是,紧倚成都;二是,川东北和大成都之间分水岭;三是,德绵多为西南水泥生产线,市场调节四川省的得名、回旋余地大。

大成都前4家企业产能占到82%,是市场稳定重要保证。去年年末以来,价格一直稳定在500元/吨以上,仅低于拉萨价格,位于全国第二。

天府新区是四川省下辖的副省级新区、国家级新区,未来预测人口500万人,涵盖成都市的天府新区成都直管区全境和成都高新区、双流区、龙泉驿区、新津县、简阳市的部分地区,以及眉山市的彭山区、仁寿县部分地区,规划总面积为1,578平方公里,位于成都南部。

这将是水泥需求增长热点地区,是对乐山、眉山以及资阳、内江地区水泥企业的利好,峨胜、西南水泥、星船城无疑是最大直接受益者。

广安,产能规模最大,熟料产能1,206万吨,本地水泥消费量600万吨,本地产销平衡率25%,主要向重庆和南充、遂宁地区输出;

广元,产大于销,向陕西和甘肃方向输出,本地产销平衡率30%。南充、遂宁是市场缓冲带,由周边地区供应,承接绵阳、广元、达州和广安的水泥输入,也有重庆水泥进入。

红狮在广安是双5000 t/d 配置(红狮在大部分地区是但5000 t/d 线配置),在广安及周边地区有很大影响力;

台泥在广安新建、收购并举,两条5000 t/d 线,和红狮在同一市场区域,在重庆合川还配备两条5000 t/d 线,是川东北和渝西最具影响力企业。

乐山和广安是四川产能最大的两个地级市,大部分水泥要输出到异地,两地一个影响成都市场,一个影响重庆。如何把控好区域间的流动性,是稳定市场重要条件。

川东南产销平衡率70%,地区差别很大。宜宾产销平衡率最低,40%,其次内江,46%,资阳、自贡有缺口。

宜宾,产能最大,西南、红狮、星船城、双马都有布局,整体矿山、装备水平要优于其他地区;内江,产能集中在西南和星船城;

据悉,在甘孜巴塘西部 —— 昌都,开投海通在芒康建设2500 t/d 线 t/d线,有望明年相继投产。

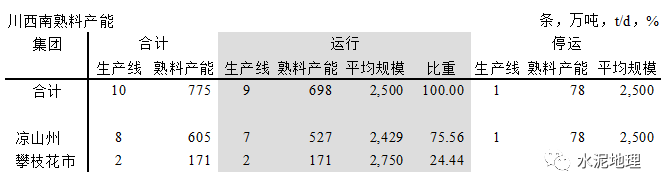

位于四川南部,含凉山、攀枝花,北与甘孜、雅安、乐山接壤,南与云南丽江、昆明、昭通交界。人口600万,水泥消费量850万吨。

川西南,市场规模小,相对独立,受云南市场影响大。正处于建设周期,水利、公路工程建设需大量水泥。

目前在建乌东德水电站,坐落在会东县和云南禄劝县交界的金沙江上,白沙滩水电站位于云南巧家县,和会东县相邻,这两个水电站是世界上正在建设的最大水电站。

西南水泥分布在昭觉和会东。昭觉西南,面向本地和西昌市场;会东西南,主供正在建设之中的水电站工程。

盐源金冠区域相对独立;宁南白沙滩主供白沙滩水电站。攀枝花两条线均在星船城旗下,直面云南水泥。

2008~2010年,4万亿投资 + 淘汰落后产能,叠加5.12灾后重建,需求陡增四川省的得名,平均增长45%以上,水泥奇缺,各地水泥逆江而上,远道而来,价格冲破500元/吨,3年平均价格450元/吨;在价格上涨同时,新建产能的积极性更高,2010、2011两年新建产能6,454万吨,市场增量只有4,300万吨,供需关系倒置,为未来市场埋下伏笔。

2011~2017年,7年市场需求稳定保持在1.4亿吨上下浮动,但价格急跌,平均价格329元/吨,较前期狂跌120元/吨,2016年更是跌至271元/吨。总结下来,都是供给闹的事儿。

提升集中度是保证市场有序的重要条件。四川省大成都、川东北、川东南和重庆市渝西地区是川渝区域核心市场四川仪陇今日疫情,大企业在此都有布局,犬牙交错。四川、重庆市场的整合,不是一省一市的问题,需要通过联动,方能够使市场有序,供需相对平衡。

川东南:5条线万吨,产能占川东南比重27.58%;渝西: 5条线条线万吨,产能占川渝四地比重25.41%。

西南水泥在2012年经过一次大规模并购、市场整合,但市场格局基本是你中有我,我中要你,相互交叉;大企业间相互重叠,小企业更是遍地开花四川是哪个川。

1) 未来3~5年,市场格局会有什么变化,会不会有进一步市场整合,整合的背景是什么,哪家企业会成为市场整合推手?

3) 海螺,会不会扩大区域市场。海螺在华东、中南市场的影响力是全局性的,也正是其影响力,直接推动了所在地方产业进步,能够与海螺这条狼共舞的企业都发展起来,在市场上站住了脚,南方水泥、华润水泥就是佐证。

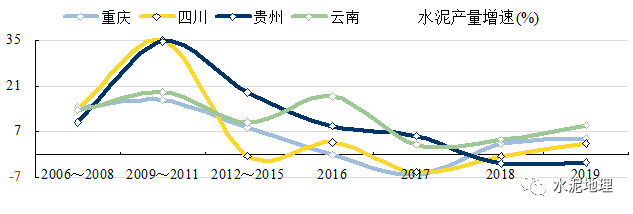

西南是后发市场,需求支撑要优于全国其他地区,但地区间也有很大差异:四川,2009~2011年期间,水泥需求增速高达34.98%,大大领先全国水平,灾后重建是重要支撑。随后快速下降,幅度大于全国。2012年末出现负增长,领先西南其他地区,2019年产量增速由负转正,开始出现转机。

贵州,十几年来西南乃至全国水泥需求增长最快省份。2018年,需求下行,连续两年负增长,未来需求形势仍不乐观。

西南市场分化发生变数,川渝需求由下行走向平稳好、增长;贵州从高位跳水,持续下行,连续出现负增长;云南未来市场需求看好,但实际能新增来的更快。

川渝价格上涨有多种因素四川仪陇今日疫情,但两地市场联动,对稳定市场供需有积极推动作用。贵州受需求下行,价格走低是正常市场表现四川民俗故事,问题在于会不会步辽宁后尘一直走下去?2018年4季度价格出现回落,2019年4月、8月一度出现回调意愿,但都未能坚持,并对周边地区价格产生影响。云南尽管需求在高位保持增长,但产能置换不时发生,价格稳而不动,还应该说还是可以。

西南四省市的需求、价格都有变化,川渝抓住区域联动,稳定供需,效益改善。云贵需求出现分化,贵州未来需求能否出现企稳,市场意见并不一致。云南尽管今年需求增长,但产能置换带来的实际产能增加,更是可观,更多的担心是在明年,价格能不能稳在今年的水平?

通过上述分析,非常清楚地看出,四川,乃至西南到全国,市场整合之路还任重道远,不同阶段有不同新问题。各地之间既存在相同问题,也有差异问题。

四川省未来水泥市场走势不仅影响到所在区域的企业,也会影响到周边市场;川渝的稳定不仅影响到自身,也影响到沿长江中下游地区;云贵和川渝既有相关性,也有差异性。

集中度不高,西南水泥、海螺两家在西南4省市产能只占到38%,西南产能规模大,范围广,生产线平均水平过低。海螺生产线水平高,除贵州外,均不在主市场四川省的得名。

西南市场需求已在高位,正步入成熟期,企业优化升级已提上日程。几年下来经验告诉我们,企业产能规模高速发展期已过,要以区域产业发展眼光来看待企业的未来,市场进一步整合是必然趋势。

1,000 t/d级,停运企业四川省是西南4省市的一个缩影。概括一句话:目前形势很好,问题永远存在,一直在路上。

免责声明:本站所有信息均搜集自互联网,并不代表本站观点,本站不对其真实合法性负责。如有信息侵犯了您的权益,请告知,本站将立刻处理。联系QQ:1640731186